Opskriften på 20 års succes i europæiske aktier

Porteføljeforvalterne Peter Nielsen og Asger Lund Nielsen har netop passeret en imponerende milepæl – i to årtier har de forvaltet investeringerne i en succesfuld Danske Invest-fond, der investerer i europæiske udbytteaktier. Makkerparret følger en række særlige tommelfingerregler, når de udvælger aktier til fondens portefølje.

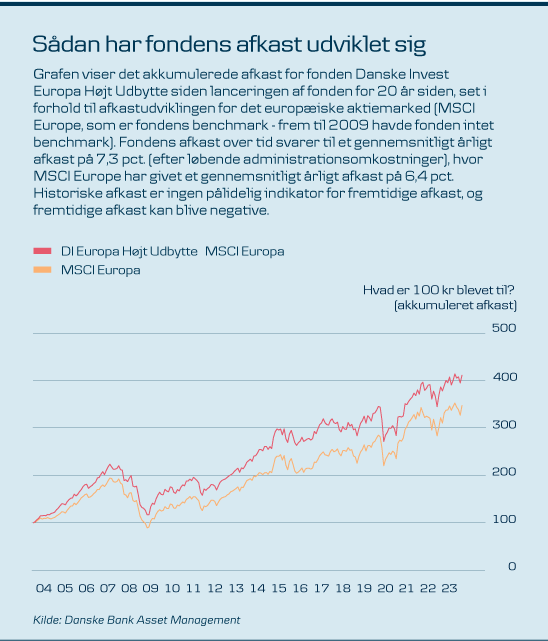

20 år siden lanceringen af aktiefonden Danske Invest Europa Højt Udbytte*. Seks gange kåret af analysehuset Morningstar som årets bedste fond i Danmark på sit felt. Et gennemsnitligt årligt afkast på 7,1 procent**.

Og fondens to porteføljeforvaltere, Peter Nielsen og Asger Lund Nielsen fra Danske Bank Asset Management, har været med på hele rejsen.

”Vi lægger vægt på kvalitet og stabilitet i de investeringsprodukter, vi udbyder til vores investorer, og det er Peter og Asger levende beviser på. Det er usædvanligt, at det samme team har været med i så mange år, og deres store erfaring inden for europæiske udbytteaktier er en stor styrke for fonden,” fortæller Robert Mikkelstrup, som er direktør i Danske Invest.

Pejlemærker for udvælgelsen af aktier

Udbytteaktier er en bred betegnelse for aktier i selskaber, der udbetaler en væsentlig del af deres overskud ud til aktionærerne i form af udbytter.Når Peter Nielsen og Asger Lund Nielsen udvælger aktier til fondens portefølje, har de fokus på selskaber, som år efter år forventes at være i stand til at betale høje udbytter. Det er selskaber, som ofte er kendetegnet ved stabile forretningsmodeller med forudsigelighed i indtjeningen.

Gennem årene har makkerparret udviklet en række tommelfingerregler for deres udvælgelse af aktier – her deler de nogle af dem:

- Vi investerer hellere i mere modne virksomheder end nyere virksomheder, som ikke har en meget lang og veldokumenteret historik.

- Det er vigtigt at forstå selskabers kapitalbehov for at afgøre, om deres niveau af udbyttebetalinger er holdbare på længere sigt.

- Vi er gerne lidt kontrære i vores tilgang – dvs. at vi går lidt imod strømmen og kigger efter investeringsideer blandt aktier, som ikke er så populære i aktiemarkedet, i stedet for at købe det som alle andre køber.

- Vores kontrære tilgang gælder også køb og salg – husk at tage gevinster hjem, når kursen er høj og alt går godt, men husk også at supplere op med yderligere aktiekøb, når der er kortsigtede udfordringer for selskaber.

- Vi kender de selskaber, vi har investeret i, bedre end dem vi ikke har investeret i – derfor skal der ikke for mange nye aktier ind i porteføljen hele tiden. Det er for risikabelt.

- Det er vigtigt for os at være disciplinerede i vores investeringer og ikke lade os rive med af stemninger. Her støtter vi os blandt andet til vores kvantitative model, der ud fra en række kriterier identificerer de selskaber, der er mest interessante at se nærmere på.

- Flertallet af investorer har meget fokus på høj vækst, når de vurderer selskaber, men efter vores erfaring er udbytter generelt mere forudsigelige end langsigtede vækstrater.

- Vi har fokus på god risikospredning både på tværs af sektorer og inden for de enkelte sektorer.

Finanssektoren har haft en særlig plads i porteføljen

I tidens løb har de to porteføljeforvaltere især haft et godt øje til aktier i finanssektoren – her forklarer chefporteføljeforvalter Peter Nielsen hvorfor:”Aktierne i finanssektoren er ofte attraktivt prissat i forhold til aktiemarkedet generelt, og samtidigt er det en sektor, som byder på mange selskaber med solide pengestrømme og høje udbytter. De senere år har vi haft stigende fokus på forsikringsselskaber, da de er lidt mindre påvirkelige af udsving i samfundsøkonomien end bankerne, og samtidigt er forsikringsselskaberne indtjening generelt blevet mere stabil og profitabel. Den lange periode med meget lave eller negative renter gjorde det svært for forsikringsselskaber at opnå gode afkast fra obligationsmarkederne, og det tvang selskaberne til at blive mere disciplinerede i forhold til prisfastsættelsen og risikotolerancen i deres forsikringsaftaler.”

Vær opmærksom på risikoen

Selv om aktier med høje og stabile udbyttebetalinger ofte har mindre kursudsving end aktiemarkedet generelt, er en investering i Danske Invest Europa Højt Udbytte stadig forbundet med betydelig risiko.I dårlige perioder på aktiemarkedet kan udbytteaktier i værste fald give store tab, og derudover afhænger fondens afkast blandt andet også af porteføljeteamets evne til at udvælge attraktive aktier til porteføljen. Den makroøkonomiske udvikling i Europa er en anden væsentlig risikofaktor. Lav eller negativ vækst i Europa kan ramme aktiemarkedet negativt, ligesom højere renter relativt set kan gøre aktier mindre eftertragtede i forhold til obligationer.

*Fondens fulde navn er Danske Invest Europa Højt Udbytte, klasse DKK d

**Data for Danske Invest Europa Højt Udbytte, klasse DKK d: De årlige afkast pr. 30.11.2023 er på 1 års sigt 6,4%, 2 års sigt 4,1%, 3 års sigt 14,9%, 4 års sigt -4,3%, 5 års sigt 13,2%, 6 års sigt -4,2%, 7 års sigt 12,2%, 8 års sigt -5,9%, 9 års sigt 13,1%, 10 års sigt 12,9%. Historiske afkast er ingen pålidelig indikator for fremtidige afkast. Se mere her.

Denne publikation er markedsføringsmateriale og udgør ikke investeringsrådgivning.

Vær altid opmærksom på, at historisk afkast ikke er en indikation af fremtidigt afkast, som kan være negative.

Rådfør dig altid med dine professionelle rådgivere omkring juridiske, skattemæssige, finansielle og andre aspekter, der kan være relevante for at vurdere egnetheden og hensigtsmæssigheden af en investering.

Vi henviser dig til at læse prospektet og dokumentet med central information, inden du træffer en endelig investeringsbeslutning. Et sammendrag af investorrettigheder er tilgængeligt på dansk og kan sammen med mere information om fondens bæredygtighedsrelaterede egenskaber findes her.

Beslutningen om at investere i fonden bør træffes under hensyntagen til alle fondens miljømæssige og/eller sociale karakteristika som beskrevet i prospektet.

Abonnér på nyheder

Danske Invests nyhedsabonnement er en gratis e-mailservice, hvor du løbende modtager nyhedsbreve med information og nyhedsopdateringer om vores produkter.

Du tilmelder dig ved at indtaste din e-mailadresse og herefter vælge, hvilke oplysninger du ønsker at modtage.

Ved din registrering af din e-mailadresse giver du samtykke til, at vi sender dig nyhedsbreve.

Vi bruger kun dine e-mailadresse til udsendelse af nyhedsbreve. Vores nyhedsbreve indeholder pixels, der registrerer, om du åbner nyhedsbrevet samt hvornår nyhedsbrevet åbnes (dato og tidspunkt), og hvilke links du klikker på. Disse oplysninger behandler vi på baggrund af dit samtykke, og vi bruger oplysningerne til at forbedre vores nyhedsbreve. Danske Bank er dataansvarlige for behandling af dine oplysninger i forbindelse med udsendelse af nyhedsbreve. Du kan læse mere om behandling af personoplysninger i vores privatlivspolitik.

Du kan til enhver tid tilbagekalde dit samtykke til at modtage nyhedsbrevet ved at kontakte os på 3333 7171 eller skrive til danskeinvest@danskeinvest.com. Du kan også altid afmelde nyhedsbrevet ved at klikke på linket i bunden af nyhedsbrevet.